دلار آمریکا، دلارهای نفتی و امپریالیسم آمریکا

هری مگداف

مترجم: بابک فاطمی

در هفتهٔ نخست نوامبر (۱۹۷۸) دولت آمریکا مجموعهئی از اقدامات شدید اقتصادی را طرحریزی کرد، تا سقوط ظاهراً بیپایان ارزش بینالمللی دلار را کنترل کند، واشنگتن خوب میدانست که شاید این اقدامات آغاز یک رکود اقتصادی باشد، خاصه آنکه یکی ازا اقدامات طرحریزی شده جلب سرمایهٔ خارجی ازطریق افزایش نرخ بهره بهدرجهئی حتی بالاتر از نرخ قبلی بود. دست اندرکاران که برای مدتی طولانی از ترس عواقب رکود اقتصادی جدید قادر بهاقدام قطعی نبودند، سرانجام با خطری حتّی بزرگتر از آن مواجه شدند، یعنی آغاز احتمالی یک بحران مالی در سراسر جهان. وال استریت جورنال در بررسی زمینهٔ تغییر کاملاً معکوس رضایت خاطر دورهٔ گذشته در طی دوران طولانی سقوط دلار در بازار بینالمللی پول، مینویسد: بدبینی نسبت بهدلار و دستگاه مدیریت اقتصادی کشور آنچنان همهگیر شده بود که ملت آنطور که یک بانکدار نیویورکی گفته است در لبهٔ سقوط به «یک بحران مالی قرار گرفته بود. از نوع بحرانهای قرن نوزدهم که میتوانست موجد رکود اقتصادی تمام عیاری بشود». (۶ نوامبر ۱۹۷۸).

بههرحال حتی زمانی که همه چیز گفته و انجام شود، بیشترین کاری که این برنامهٔ جدید میتواند انجام دهد (و بههمین علت هم طرح ریزی شده) صرفاً یک سلسله عملیات موقتی نجات است. دلیل اظهار این مطلب آن است که بهرغم همهٔ احکام جسورانه، هیچ چیز اساسی برای متوقف کردن آن نیروهای زیربنائی که در درجهٔ اول دلار را در جهت سرازیری سوق داده، تقبل نشده است. سوداگران، از جمله شرکتهای چندملیتی و بانکها، در پاسخ بهضعف بنیادی دلار صرفاً بنابهمنطق متعارف سرمایهداری عمل کردهاند آنها مشغول فروش دلار در ازای پولهای قویتر بودهاند، چرا که ضعف دلار را پیشبینی کرده و در ضمن سهم خود را در تضعیف هرچه بیشتر آن ادا کرده بودند. نزدیکترین و مهمترین دلیل چنین ضعفی دو چیز است: نخست، ازدیاد سرسامآور کسری در موازنه پرداختهای آمریکا در طی دو سال گذشته؛ دوم، مازاد مرتبط و پیوسته درحال گسترش دلار درخارج از کشور، که خود نمودار کوهی درحال ریزش از بدهیهای آمریکاست.

با این وجود، روشن است که هر دو این دلایل صرفاً پدیدههائی سطحی است، در اصل، همچنان که بعداً توضیح داده خواهد شد، علل را باید در چگونگی عمل حال و گذشته امپریالیسم آمریکا جُست. البته هیأت حاکمهٔ آمریکا بههیچوجه خیال ندارد از امپریالیسم آمریکا ببرد. درواقع، هدف آنها ابقای نقش سلطهگرانهٔ خود در سیستم جهانی سرمایهداری است، تا آنجائی که ممکن باشد در چنین حالتی، تصمیمگیرندگان قادر نیستند که بهشکل قابل توجهی از پس انبوه دلارهای خارج و کسری موازنه پرداختها برآیند. در عوض در واشنگتن، وال استریت و میان اقتصاددانان بورژوا درپی آنند که دلیلی برای این مشکل بتراشند یعنی توضیحات مربوط بهمشکلات دلار نه فقط درخدمت پوشاندن علل ریشهئی این مشکل است، بلکه میخواهند گناه ضایعات بحرانهای امپریالیستی را بهگردن جهان سوم و طبقهٔ کارگر خودی بیاندازند.

این دلیل تراشیها عموماً از دو توضیح رایج برای توجیه اشکالات کنونی آب میخورد. اول این ادعا که صادرات آمریکا، بهخاطر آن که قدرت رقابت صنایعش درحال نقصان است، کند شده است؛ بحثی که تا میزان زیادی براساس شکایاتی که در مورد اهمال کارگران و طول کشیدن تولید ناشی از کار آنها، استوار است. دوم مقصر جلوه دادن تغییرات شدید قیمت نفت که اتفاقاً با دورهٔ وابستگی هرچه بیشتر ایالات متحده بهواردات نفتی همزمان شده است.

بههرحال هیچ یک از این دلیل تراشیها نمیتوانست در مقابل واقعیت یا منطق مقاومت کند. سخن گفتن درباب از دست رفتن نسبی قدرت رقابت صنایع آمریکا باعث نادیده انگاشتن نقش فوقالعادهٔ انحصارات چند ملیتی در جهان تجارت میشود. (دلایل مربوطه بعداً ارائه خواهد شد.) وانگهی میدانیم که بیماری دلار مدتها پیش از آن که کسی با بالاترین قوهٔ تخیل بتواند از بازدهی صنایع آمریکا گله کند، آغاز شده بود. سرکردن با کسری همیشگی موازنهٔ پرداختها و بنابراین انباشت دلارها در خارج، از اوایل سالهای ۱۹۵۰ آغاز شد. خط مشی رسمی در قبال خطر بالقوهئی که چنین طرزبرخوردی بهوجود میآورد، برخورد تمام عیار یک قدرت امپریالیستی مسلط بود. این برخورد چنین بود: این خطر چیز مهمی بهدنبال ندارد زیرا بقیهٔ جهان بهانضمام متحدان ما یا دوست خواهند داشت یا تحمل خواهند کرد.

امّا این طرز برخورد نتوانست مسأله را حل کند. آشفتگیهای بازار بینالمللی پول از اواخر سالهای ۱۹۶۰ بهناگهان شروع بهظاهر شدن کرد. بیشتر و بیشتر تکرار شد. علائم بحران همچنان که ایالات متحده هزینهٔ خارجی خود را برای تهاجم ظاهراً بیپایانش بهویتنام گسترش میداد، شدیدتر میشد. تا آن که در اواسط ۱۹۷۱، بهنقطهٔ بحرانی رسید که نتیجهٔ آن از هم پاشیدن نظام پولی بینالمللی در دورهٔ پس از جنگ جهانی دوم و آغاز اولین مرحلهٔ کاهش از دوکاهش رسمی ارزش دلار بود. با همهٔ اینها هیچ یک از این عملیات نجات در خدمت از بین بردن کسری موازنه پرداختها و ضعف مزمن دلار قرار نگرفت. باید بهخاطر داشت که تمام اینها بسیار پیش از بالا رفتن قیمت نفت در ۱۹۷۳ اتفاق افتاد.

بر این اساس، منطقیترین احتمال قابل بحث این است که دردسر فزاینده ناشی از قیمتهای زیادتر و بالاتر واردات نفتی اوضاع بد را بدتر کرد. امّا هنوز دلایل گویای دیگری نیز موجود است که عقیدهٔ نادرست مقصر بودنِ مفروضِ ترقیِ بهای نفت را رد میکند. بهعنوان نمونه، مثال زیر را در نظر بگیرید: فقط ۲۳ درصد کل انرژی مورد نیاز ایالات متحده از طریق واردات نفتی برآورده میشود، درحالی که این رقم برای ژاپن، ۹۲ درصد و برای آلمان غربی ۶۷ درصد است. (اکونومیست، ۸ ژوئن ۱۹۷۸) پس اگر بهای نفت و اتکای شدید بهواردات نفتی عامل تعیین کنندهئی در ارزش بینالمللی پول کشورها باشد، در این صورت باید انتظار داشت که بهجای دلار آمریکا ین ژاپن و مارک آلمان سقوط کند، پرواضح است که عکس این جریان اتفاق افتاده است.

امّا نیازی بهچنین استدلالات نامستقیمی برای افشای این دروغ نیست که هزینههای عظیم برای واردات نفتی دلیل کسری موازنهٔ پرداختهای جدیدتر آمریکا و سقوط دلار است. چرا که همانطور که بعداً خواهیم دید، درواقع کشورهای صادرکنندهٔ نفت در مقایسه با دلارهائی که ازایالات متحده برای محمولات نفتی خویش دریافت داشتهاند، دلارهای بیشتری بهاین کشور عودت دادهاند.

واضح است که برای آن که شکنندگی و همین طور باقیماندهٔ قدرت دلار را درک کنیم، باید تعمق بیشتری کرد. مهمتر از آن، ما باید مفاهیم بنیانی موضوعات پولی بینالمللی را درک کرده، درذهن خود حفظ کنیم. مفاهیمی که اغلب در نتیجهٔ سردرگمی ناشی از جزئیات فنی بحث پوشیده ماندهاست. و همین جزئیات فنی است که چنین بحثهائی را دشوار میسازد. امّا خوشبختانه، گاهگاهی ظریفترین حقیقت از اعماق پیچیدگیهای فنی میدرخشد. احتمال بروز چنین اتفاقی در نقاط عطف بحرانی بیشتر است. بهاین ترتیب مثلاً درجلسه آی. ام. اف (صندوق بینالمللی پول) باحضور قدرتهای درجهٔ اول امپریالیست درباب این که چگونه باید از عهدهٔ مشکلات درحال افزایش ناشی از خودبینی آمریکا درمسائل مالی بینالمللی برآمد. یک اقتصاددان عالیرتبهٔ کمپانی نفتی استاندارد نیوجرسی (اکسون کورپوریشن فعلی) خاطرنشان ساخت: که ما باید بپرسیم که چرا، پس از صدسال که از تشکیل کنفرانسهای مالی بینالمللی میگذرد، انسانها هنوز اختلافات خود را حل نکردهاند. پاسخ در یک کلمه خلاصه میشود، قدرت. این آن چیزی است که در صدسال اخیر کنفرانسهای مالی بینالمللی متعددی درباب آن تشکیل دادهاند. دومین جلسهٔ سالانهٔ صندوق بینالمللی پول که در ریو تشکیل شد تسهیلات جدیدی برای ایجاد شناوری بینالمللی توصیه کرد و این استثنائی در آن قاعدهٔ کلی نیست. قاعدهٔ مشابهئی نه فقط برای کنفرانس گاه و بیگاه، بلکه برای کل تاریخ روابط پولی بینالمللی وجود دارد. زیرا سلطهٔ یک کشور در این حیطه، منبع فوقالعاده مهمی برای افزایش قدرت و ثروت است. برای توضیح این مطلب میتوان از مثال ساده زیر بهره گرفت؛ فرض کنیم که شخص هیچ گونه پساندازی ندارد. و با وجودی که فقط ۱۰ هزار دلار در سال درآمد دارد، تا ۱۵ هزار دلار خرج میکند. شکی نیست که چنین کاری را فقط شخصی میتواند انجام دهد که یا بهاعتباری دسترسی داشته یا خانوادهٔ ثروتمند و بزرگواری داشته باشد، این عمل را نمیتوان برای سالهای زیادی ادامه داد. چرا که در مدتی نه چندان طولانی منبع اعتبار میخشکد و قروض انباشته شده بهعلاوه بهره باید بازپرداخت شود. حال در صورتی که بهدرآمد این فرد افزوده نشود تنها راهی که برای بازپرداخت این دیون میماند، تقلیل مخارج سالانه بهزیر ۱۰ هزار دلار است. بهعبارتی یعنی سفت کردن کمربند.

اینگونه اجبار در خرج کردن، در مورد ملتها نیز صدق میکند. در سیر عادی وقایع، هر کشور در بازار بینالمللی فقط قادر بهآن مقدار خرید است که از نظر ارزش معادل آنچه باشد که خود میتواند در بازار بفروشد، در شرایطی که پساندازی نیست، خرج بیش از دخل منجر بهقرض، و سایر مسائل ناشی از آن میشود. نتیجهاش کاهش سطح زندگی بههنگام بازپرداخت آن قروض است.

با وجود این کشورهائی هستند که بهطور استئنائی قادرند تا میزان درخور توجهی بیرون از چارچوپ این قانون ابتدائی اقتصاد عمل کنند. یعنی کشورهائی که پول کاغذی خانگیشان بهعنوان پول بینالمللی نیز هست در اقتصاد تجاری، پولی که بهاین شکل بهکار میرود را واحد پول کلیدی میخوانند. قابل توجه است که از اواسط قرن نوزدهم، پول خانگی برخی از ملتهای نیرومندتر بهعنوان واحد پول کلیدی بهخدمت گرفته شده. بهاین معنی که در سراسر جهان سرمایهداری از این واحدهای پولی بهصورت دوگانه هم طلا و نقره و هم جانشین طلا و نقره استفاده میکنند، یعنی اول بهعنوان وسیلهئی برای انجام معاملات بینالمللی (بهعنوان مثال در پرداخت بهای کالای وارداتی و سرویس وام پردازی)، دوم بهعنوان ذخیرهئی برای مقابله با ترقی و نزول در موازنهٔ تجاری.

بدیهی است که کشور دارندهٔ پول کلیدی امتیازاتی هم دارد. چنین کشوری در عرصهٔ بازرگانی و مالی بینالمللی حتی در قیاس با یک ملت میانه حال نیز بهمراتب از آزادی بیشتری برخوردار است، تا چه رسد بهکشور جهان سوم. اگر ازکشورهای دیگر زیاده از حد خرید کند، برای تأمین آنها میتوان از طریق چاپ یا طرق دیگر بهایجاد پول خانگی بپردازد. بنابراین چنین کشوری میتواند برای دورههای طولانی با خیال راحت بهرغم کسری موازنه پرداختهایش زیست کند و بهجای سخت بستن کمربندها، در قبال فزونی واردات بر صادراتش، ثروتمندتر شود. مهمتر از آن، توانائی ایجاد یک جانبهٔ پول بینالمللی قدرت هر کشور را از نظر صدور سرمایه گسترش میدهد و از این طریق آن را قادر بهاکتساب وسائلی میکند که بازگشت جریانی مداوم از بهره و سود سهام را تضمین میکند.

چنین قدرتی قطعاً از آسمان نازل نمیشود و هر کشوری هم نمیتواند خود را بهعنوان کشور دارای پول کلیدی انتخاب کند. این قدرت از یک موقعیت جهانی مسلط از نقطه نظر تولیدات صنعتی، تجارت، حمل ونقل بینالمللی، امپراطوری و قدرت نظامی برمیخیزد و بهنوبه خود بهابقاء و تقویت این عوامل مدد میرساند. از طرفی چنین سلطهئی هرگز نمیتواند مطلق و محفوظ باشد. جنگها، بحرانهای خاص سرمایهداری و فشار دائمی رقیبان، تمام اینها شرایط لازم را برای یک تکان در روابط سلسله مراتبیئی که در میان کشورهای مرکزی نظام امپریالیستی وجود دارد، ایجاد میکند. استفادههای همراه موقعیت بالا در این سلسله مراتب و فرصتهای ناشی از تغییر موقعیتهای کشورهای سرمایهدار، میدان را برای نبرد قدرت میان کشورهای سرمایهدار باز میکند. خصوصاً نبردی که ناشی است از قاطعیت سگ نیرومند در نظام بینالمللی پولی برای حفظ امتیازات خود، در مقابله با گاز گرفتنها و واق واق کردنهای رقبای گرسنه.

نتیجه آن که، چیزی که امروزه در بازارهای مالی در شرف وقوع است مبارزهئی از این نوع است. موقعیت ایالات متحده (سگ نیرومند) در طی دو دههٔ پس از جنگ دوم جهانی بلامنازع باقی ماند. پیشنهاد امریکا برای رهبری در اوایل قرن مطرح شده بود، و سالهای بین دو جنگ جهانی شاهد رقابت افزاینده میان نیویورک و لندن برای استیلای مالی بود. سازندگی پس از هرج و مرج ناشی از دورهٔ بحران عظیم و ویرانی جنگ دوم جهانی ایالات متحده را تا اواسط قرن بهمرتبهٔ غیرقابل قیاس و والائی از تولید، تجارت، امور نظامی و مالی رساند. امریکائیها قدرت ناشی از این برتری را شتابزده و با غرور بیسابقهئی بهکار گرفتند.

در زمینهٔ مالی معنی این برتری ادامهٔ لاینقطع کسری موازنهٔ پرداختها بود که از اوایل سالهای ۱۹۵۰ آغاز شده بود و این کسریها از طریق جاری کردن سیلی از دلارهای آمریکائی بهکشورهای دیگر جهان سرمایهداری تسویه شد. تشنجات سالهای اخیر (و امروز) جهان مالی، بهاضافهٔ اکراه قدرتهای رقیب از شرکت در بازی دنبال رهبر رفتن، عواقب غیرقابل اجتناب چنین تاریخچهئی است.

اگر از دید امپریالیستی بنگریم، ایالات متحده تکالیف بینالمللی سنگینی را بهعهده دارد. در ایام قدیم استعمارگرائی کشورهای بزرگ فرصتی ایجاد میکرد که این کشورها مخارج اشغال و اضافات ناشی از چنگ اندازی استعماری خود را از طریق مالیاتی تأمین کنند که از اهالی میگرفتند. مهمتر از آن، تملک یک کشور بهصورت مستعمره بهطور خود بهخودی برای سرمایهداران متروپل، بازار پرمنفعت، پول و منابع سرمایهگذاری فراهم میکرد. استعمارزدائی همهٔ این برنامهها را تغییر داد. معهذا این جریان فرصتهای جدید و وسیعی را بهطور بالقوه برای تجارت آمریکا ایجاد کرد. این فرصتهای جدید بهضرر قدرتهای استعماری قدیمی بود و نتیجهٔ آن اعمال نفوذ و تحت کنترل درآوردن جهان سوم است از طریق خرجهای هنگفتی که اکنون کمکهای نظامی و اقتصادی خوانده میشود. و نیز همراه گسیختگی ناشی از جنگ دوم جهانی و گسترش جنبشهای رهائی بخش ملّی، زمان واقعی (حتی مهمتر زمان بالقوهٔ) محدود شدن میدان عمل انحصارات سرمایهداری فرا رسید. بنابراین پول زیادی لازم بود تا بتوان پایگاههای نظامی را در گوشه و کنار دنیا، بهخاطر جلوگیری از گسترش سوسیالیم اداره کرد. سرانجام، زمانِ انحصارات چند ملیتی سرآمده و انحصارات عظیم آمریکا بهدنبال وسیلهئی بود که با آن در سرزمینهای بیگانه بهراحتی حرکت کند: تمام همهٔ ولخرجیهای سنگین در خارج، وقتی برای ایالات متحده امکانپذیر شد که بعد از جنگ دوم جهانی دلار بهمثابه تنها واحد پول کلیدی جهان مالی شکوفان شد. در نتیجه، ایالات متحده میتواسنت بهرغم کسری موازنه پرداختها سالهای سال بهحیات خود ادامه دهد. فقط لازم بود که دلارهای بیشتری تولید شود. (خواه از طریق هیأت خزانهداری فدرال Federal Reserve Board خواه از طریق گسترش اعتبار داخلی بانکی)، دلارهائی که وقتی با کشتی بهخارج ارسال میشود بهخاطر سیستم برتون وودز، بایستی از طریق بانکهای خارجی، هم چون طلا بهخوبی پذیرفته میشد. حاصل این شیوهٔ پولپردازی بهامپریالیسم آمریکا، بهاضافهٔ فعالیتهای انحصارات چندملیتی و بانکهای آمریکائی در خارج آن است، که اکنون مقدار دلارهای شناور اروپا، تقریباً، بهاندازهٔ پول در جریان در خود ایالات متحده است. امروز در ایالات متحده در حدود ۳۶۰ میلیارد دلار پول و چک در جریان است. از طرف دیگر در بانکهای اروپا در اواخر سال ۱۹۷۷، براساس ارزیابیهای محافظه کارانهٔ بانک بینالمللی تسویه حساب لااقل ۲۷۰ میلیارد دلار پول آمریکائی موجود است که بهدلارهای اروپائی موسوم است. دیگران مثلاً وال استریت جورنال [۲۰ نوامبر ۱۹۷۸] تخمین زدهاند که بیش از ۵۰۰ میلیارد دلار بهصورت ذخیره خارج ازایالات متحده وجود دارد.

باید توجه داشت که این انباشت مداوم و شگفتآور دلار است که بهوضوح زمینهٔ بیثباتی دلار را در بازارهای خارجی فراهم ساخته است. برای مثال، امروزه در حدود ۸۰ درصد ذخائر موجود در بانکهای مرکزی در محدودهٔ جهان سرمایهداری بهشکل دلارهای آمریکائی است. با توجه بهحجم و رشد بیپایان دلارهای آمریکا در خارج، بانکداران مرکزی بنابر سادهترین قوانین احتیاط مالی ناگزیر از متنوع کردن نوع ذخائر خود هستند. درواقع روند متنوع کردن مدتی است که آغاز شده است. امّا تا چند سال قبل حداکثر تا میزان ٪۹۰ از ذخائر آنها را دلار تشکیل میداد. البته خود روند متنوع سازی ذخائر، کمک زیادی بهپائین آوردن ارزش بینالمللی دلار کرده است. این افت دلار باعث کاهش ارزش دلارهای باقیمانده در دست خارجیان شده است.

بنابراین بانکداران مرکزی جهان سرمایهداری بر سر دوراهی نامطلوبی قرار گرفتهاند. فروش فوری یا زیاد دلارهائی که در اختیار دارند میتواند بازارهای تبادل ارز خارجی را مغشوش کرده بهبحران منجر شود و در نتیجه ذخائری را که برای ثبات خود روی آن حساب میکردند، بهمخاطره اندازد. ازسوی دیگر، آنها زیر فشار کوهی از ذخائر دلار بوده و همواره مضطربند که مبادا هنگامی که دارندگان دیگر دلار و سوداگران، دلارها را میفروشند، غافلگیر شوند چنین مشکلی کم و بیش رویاروی همهٔ دارندگان دلار در خارج قرار دارد که بین ترس از کاهش بیشتر دلار و اهمیت دادن بهحفاظت از مایملک خود گرفتار آمدهاند.

در مجموع اینها آن نیروهای متضادی است که در قلب مسأله دلار قرار دارند. چرا که در نتیجهٔ عملکردهای گذشته و حال امپریالیسم آمریکا بوده است که (۱) درحالی که دارندگان خارجی دلار درپی محافظت خود در مقابل تأثیر غیرقابل اجتناب انباشت بیپایان دلار هستند، ارزش دلار تقلیل مییابد و (۲) با وجود این دلار بهعلت ابعاد عظیم ذخائرش، بهعنوان واحد پول کلیدی در جهان مالی باقی میماند. با در نظر گرفتن اهمیت فوقالعاده زیاد این پدیدههای مولد بحران دلار، بهراستی مسخره است که مسؤلیت چنین مسألهئی را بهعواملی چون واردات نفتی و راندمان کارگران نسبت دهیم.

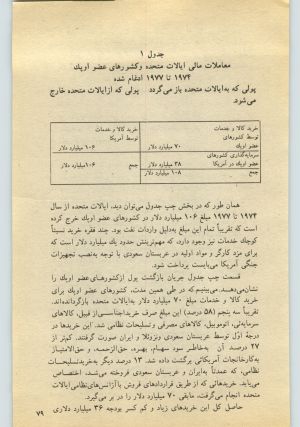

تا آنجائی که مسأله بر سر تأثیر واردات نفتی است، حقایق ساده و روشن است. این حقایق را میتوان در جدول ۱، که خلاصهئی از معاملات میان ایالات متحده و کشورهای عضو اوپک (سازمان کشورهای صادرکنندهٔ نفت) ازسال ۱۹۷۴ تا ۱۹۷۷ است، مشاهده کرد افزایش قیمت نفت از اواخر ۱۹۷۳ آغاز با وجودی که جدول را بهسال ۱۹۷۷ پایان میدهیم (چرا که همهٔ اطلاعات لازم برای سال ۱۹۷۸ هنوز در دست نیست). این بررسی که فقط چهار سال را در بر میگیرد، بهاندازهٔ کافی برای رد آن ادعاهائی که دیگر دروغهای مشهودی شده، متقاعد کننده است.

| پولی که بهایالات متحده باز میگردد | پولی که از ایالات متحده خارج میشود |

|---|---|

| خرید کالا و خدمات توسط کشورهای عضو اپک

۷۰ میلیارد دلار |

خرید کالا و خدمات توسط آمریکا

۱۰۶ میلیار دلار |

| سرمایهگذاری کشورهای عضو اپک در آمریکا

۳۸ میلیارد دلار |

جمع

۱۰۶ میلیارد دلار |

| جمع

۱۰۸ میلیارد دلار |

همان طور که در بخش چپ جدول میتوان دید، ایالات متحده از سال ۱۹۷۴ تا ۱۹۷۷ مبلغ ۱۰۶ میلیارد دلار در کشورهای عضو اوپک خرج کرده است که تقریباً تمام این مبلغ بهدلیل واردات نفت بود. چند فقره خرید نسبتاً کوچک خدمات نیز وجود دارد، که مهمترینش حدود یک میلیارد دلار است که برای مزد کارگر و مواد اولیه در عربستان سعودی با توجه بهنصب تجهیزات جنگی آمریکا میبایست پرداخت شود.

قسمت چپ جدول جریان بازگشت پول از کشورهای عضو اوپک را نشان میدهد. میبینیم که در طی همین مدت، کشورهای عضو اوپک برای خرید کالا و خدمات مبلغ ۷۰ میلیارد دلار بهایالات متحده بازگرداندهاند. تقریباً سه پنجم (۵۸ درصد) این مبلغ صرف خرید اجناسی از قبیل، کالاهای سرمایهئی، اتوموبیل، کالاهای مصرفی و تسلیحات نظامی شد. این خریدها در درجهٔ اوّل توسط عربستان سعودی ونزوئلا و ایران صورت گرفتند. کمتر از ۲۷ درصد آن بهخاطر سود سهام، بهره، حقالزحمه، و حقالامتیاز بهکارخانجات آمریکائی برگشت داده شد. ۱۳ درصد دیگر بهخرید تسلیحات نظامی، که عمدتأ بهایران و عربستان سعودی فروخته میشد، اختصاص مییابد. خریدهائی که از طریق قراردادهای فروش با آژانسهای نظامی ایالات متحده انجام میگرفت، مابقی ۷۰ میلیارد دلار را در بر میگیرد.

حاصل کل این خریدهای زیاد و کم کسر بودجه ۳۶ میلیارد دلاری (۱۰۶ میلیارد دلار منهای ۷۰ میلیارد دلار) برای آمریکا بود. امّا این کسر بودجه از طریق ۳۸ میلیارد دلار سرمایهگذاری کشورهای عضو اوپک در ایالات متحده که بیشتر از کسری بود، جبران شد. این پول یا در بانکهای آمریکا گذارده شده یا برای خرید قرضههای خزانهداری آمریکا وثیقههای وابسته بهآن بهکار رفته است. آمارگیران وزارت بازرگانی قادر بهتخمینهای قابل اعتماد از انواع دیگر سرمایهگذاریهای صادرکنندگان نفت مانند مستغلات، در ایالات متحده نبودهاند. امّا حتّی صرفنظر از آن جریان بازگشت اضافی دلار بهاندازه کافی روشن میکند که افزایش قابل توجه مخارج نفتی بین سالهای ۱۹۷۴ تا ۱۹۷۷ قطعاً علت اصلی کسری موازنه پرداختهای کلی امریکا نبودهاست.

احتمالاً کشورهای عضو اوپک نیز اواخر ۱۹۷۷ همانند بانکداران مرکزی و شرکتهای چندملیتی شروع بهبیرون کشیدن خود از حیطهٔ وابستگی دلار کردند. امّا شکی نیست که این یک حرکت دفاعی و واکنشی نسبت بهسقوط ارزش بینالمللی دلار است که از سالهای قبل آغاز شده بود. واقعیت غیرقابل انکار این است که کشورهای عضو اوپک بهناچار در نظام دلار ادغام شدهاند. مثلاً حدود ۶۰ درصد از ۱۶۰ میلیارد دلار سرمایه خارجی که در کشورهای عضو اوپک نگاهداری میشود، (چه در ایالات متحده و چه در اروپا)، بهدلار است، (پول اروپا [مه ۱۹۷۸]، ص ۳۶) همچنین گفتهٔ شیخ علی خلیفه الصباح، رئیس کمیتهٔ متخصصین اوپک نیز درخور توجه است که «هیچگونه احتمال رهاساختن دلار بهعنوان وسیلهٔ پرداخت، وجود ندارد. زیرا دلار تنها واحد پولی است که چنین معاملات عظیمی را میتوان از طریق آن انجام داد.» (بیزنس ویک [۲۴ ژوئیهٔ ۱۹۷۸]، ص ۱۳۸).

بهانهٔ تقلیل، قدرت رقابت صنایع آمریکا نیز هنگام رویاروئی با چند عامل اساسی دیگر بیمعنی میشود، روشن است که بحث صادرات با توجه بهتولیدات صنعتی صورت میگیرد، چرا که اگر این بحث دربارهٔ صادرات محصولات کشاورزی و مواد خام میشد، بیمعنی بود. قبل از پرداختن بهاصل موضوع تذکر این نکته مفید است که بهطور کلی بیش از نیمی از صادرات کارخانجات آمریکا را کالاهای سرمایهئی تشکیل میدهد. تعجبی ندارد که صدور چنین کالاهائی در سالهای اخیر بهکندی گرائیده باشد. این امر هیچ ربطی بهفقدان قدرت رقابت صنایع آمریکا ندارد و دلیلش اضافه ظرفیت صنعتی در همهٔ کشورهای پیشرفتهٔ سرمایهداری است. آغاز رکود و بازگشت بطئی از بحران اخیر تقاضا برای کالاهای سرمایهئی را تقلیل داده است. این حالت طبیعتأ، بر صادرات کالاهای سرمایهئی آمریکا نیز اثر گذاشته است.

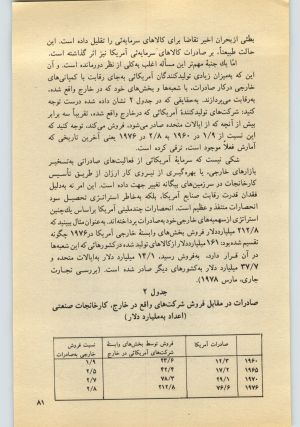

امّا یک جنبهٔ مهمتر این مسأله اغلب بهکلی از نظر دورمانده است. و آن این که بهمیزان زیادی تولیدکنندگان آمریکائی بهجای رقابت با کمپانیهای خارجی در کار صادرات، با شعبهها و بخشهای خود که در خارج واقع شده، بهرقابت میپردازند. بهحقایقی که در جدول ۲ نشان داده شده درست توجه کنید: شرکتهای تولیدکنندهٔ آمریکائی که در خارج واقع شده، تقریباً سه برابر بیش از آنچه که از ایالات متحده صادر میشود، فروش میکند، توجه کنید که این نسبت از ۱٫۹ در ۱۹۶۰ به ۲٫۸ در ۱۹۷۶ یعنی آخرین تاریخی که آمارش فعلاً موجود است، ترقی کرده است.

شکی نیست که سرمایهٔ آمریکائی از فعالیتهای صادراتی بهتسخیر بازارهای خارجی، یا بهرهگیری از نیروی کار ارزان از طریق تأسیس کارخانجات در سرزمینهای بیگانه تغییر جهت داده است. این امر نه بهدلیل فقدان قدرت رقابت صنایع آمریکا، بلکه بهخاطر استراتژی تحصیل سود انحصارات متنفذ و عظیم است. انحصارات چندملیتی آمریکا براساس یک چنین استراتژی از سهمیههای خارجی خود بهصادرات پرداختهاند. بهعنوان مثال ببینید که ۲۱۲٫۸ میلیارد دلار فروش بخشهای وابستهٔ خارجی آمریکا در ۱۹۷۶ چگونه تقسیم شده بود: ۱۶۱ میلیارد دلار از کالاهای تولیدشده در کشورهائی که این شعبهها در آن قرار دارد، بهفروش رسید، ۱۴٫۱ میلیارد دلار بهایالات متحده و ۳۷٫۷ میلیارد دلار بهکشورهای دیگر صادر شدهاست. (بررسی تجارت جاری، مارس ۱۹۷۸).

| صادرات آمریکا | فروش توسط بخشهای وابستهٔ شرکتهای آمریکائی در خارج | نسبت فروش خارجی بهصادرات | |

| ۱۹۶۰ | ۱۲٫۳ | ۲۳٫۶ | ۱٫۹ |

| ۱۹۶۵ | ۱۷٫۲ | ۴۲٫۴ | ۲٫۵ |

| ۱۹۷۰ | ۲۹٫۱ | ۷۸٫۳ | ۲٫۷ |

| ۱۹۷۶ | ۷۶٫۶ | ۲۱۲٫۸ | ۲٫۸ |

اگر صرفاً بهعنوان تفریح بهارقام توجه کنیم، جایگزین کردن ۳۷٫۷ میلیارد دلار از فعالیتهای صادراتی انحصارات درخارج، با صادرات از خود ایالات متحده بهسرعت میتوانست کسری موازنه پرداختهای آمریکا را ناپدید سازد، چه رسد بهاستفاده از بخشی از ۱٫۶۱ میلیارد دلار فروش این انحصارات. امّا البته شرکتهای سرمایهداری خاصه انحصارات چندملیتی بهاین شکل کار نمیکنند.

در زمینهٔ فعلی بیش از این نمیتوان در پیچیدگیهای مسألهٔ موازنه پرداختهای آمریکا پژوهش کرد. امّا مثالی که پیش ازاین دربارهٔ وضع صادرات کارخانجات ذکر شدهٔ مسأله را بهایجاد بیان میکند. روشی که بهرشد انحصارات چندملیتی کمک مالی میکند، چیزی جز یکی از عملکردهای امپریالیستی که بهمشکلات دلار دامن زده نیست. طبقهٔ حاکمهٔ یک جامعهٔ پیشرفتهٔ سرمایهداری مانند ایالات متحده نمیتواند و نمیخواهد بهماهیت امپریالیستی خویش فائق آید، بیماری اصلی نظام پولی بینالمللی قابل علاج نیست، بیشترین کاری که میتوان کرد، سرهم بندیهائی است برای دفع یک بحران سخت. در عین حال هیأت حاکمهٔ آمریکا که با تناقضات فراوانی در چگونگی عملکرد خود بهمثابهٔ یک قدرت مسلط روبهرو است، در جستجوی انتشار اکاذیبی است برای منحرف کردن اذهان از علل ریشهئی تا شاید از طریق این اکاذیب بهبرخی از فوائد جنسی دست یابد. بهخصوص هیاهوی تقلیل قدرت رقابت صنایع خانگی، راه را برای تشدید استثمار طبقهٔ کارگر و معافیت مالیاتی سرمایهداران بهبهانهٔ نیاز بهمدرنیزه کردن صنایع، هموار میسازد.

بهگفته نیلکس روهایتن «اقتصاد ما از کنترل خارج شده است. پول ما در معرض خطر است. ارگانهای حکومتی ما فاقد حساسیت بوده نامناسب است.... ما امروز درحال جنگیم، با تورم، با بیکاری، با فقدان آموزش، با تبعیض نژادی و از همه مهمتر آن که ما پیروز هم نمیشویم و اگر ما ببازیم، شاید سیستم حکومتی ما باقی نماند.»

نیلکس روهاتین، رئیس پیشین هیأت بررسی مساعدتهای شهری، نیویورک سیتی و یکی از شرکا در سرمایه گذاری بانکی در شرکت لازاد فیرز، نقل قول از نیویورک تایمز، ۳ دسامبر ۱۹۷۸.